O Score de Crédito é uma pontuação que traduz todo o histórico financeiro de um cidadão. De modo simplificado, faz referência a pontuação que é atribuída ao consumidor de acordo com sua relação com compras, despesas e transações financeiras de modo geral. O Score é calculado por meio de órgãos de proteção ao crédito, como o SPC Brasil, Serasa e Boa Vista, e pode variar de 0 a 1000 pontos.

Essa pontuação, por sua vez, é a base para que uma instituição financeira assuma que o consumidor é, ou não, um risco quando esse solicita acesso a crédito. Assim, quanto maior o score, maior a probabilidade de o consumidor receber créditos com condições vantajosas, como prazos maiores e juros baixos, já que presume que esse paga suas contas em dia e tem uma saúde financeira positiva.

Nesse sentido, manter um score alto é importante, uma vez que facilita a adesão a financiamentos, a cartão de crédito e a compras de altos valores parceladas, sendo um excelente auxiliar no dia a dia do consumidor de maneira geral.

Veja ainda: Fundos Internacionais: Como diversificar e aplicar os ativos?

Como calcular o Score de Crédito?

O Score de Crédito tem seu cálculo embasado por um algoritmo, e para isso, leva em conta alguns fatos, como por exemplo:

- Histórico de Pagamentos

Realizar o pagamento das suas contas em dia favorece o aumento do score. Em contrapartida, inadimplência e atrasos impactam, de maneira negativa, sua pontuação.

- Endividamento

Em caso de muitas dívidas acumuladas, o score abaixa, já que os credores tendem a associar com um maior risco.

- Tempo de Histórico de Crédito

A confiança das instituições financeira é diretamente proporcional ao tempo de bom histórico financeiro do consumidor, sendo um indicador importante de crédito.

- Consulta ao CPF

Consultas diversas no CPF em curto período de tempo pode indicar risco, já que tende a parecer que o consumidor busca crédito de maneira frequente.

- Variedade de Crédito

Ter diversos tipos de crédito, como financiamento, cartão e empréstimo, tende a demonstrar irresponsabilidade e descontrole financeiro.

Como consultar seu score de crédito e as faixas de pontuação

O processo de consulta do score de crédito é simples e gratuito. Você pode acessar as plataformas do Serasa ou SPC Brasil, ou usar o aplicativo desses dois órgãos de proteção ao crédito. Assim, é só se cadastrar e verificar sua pontuação.

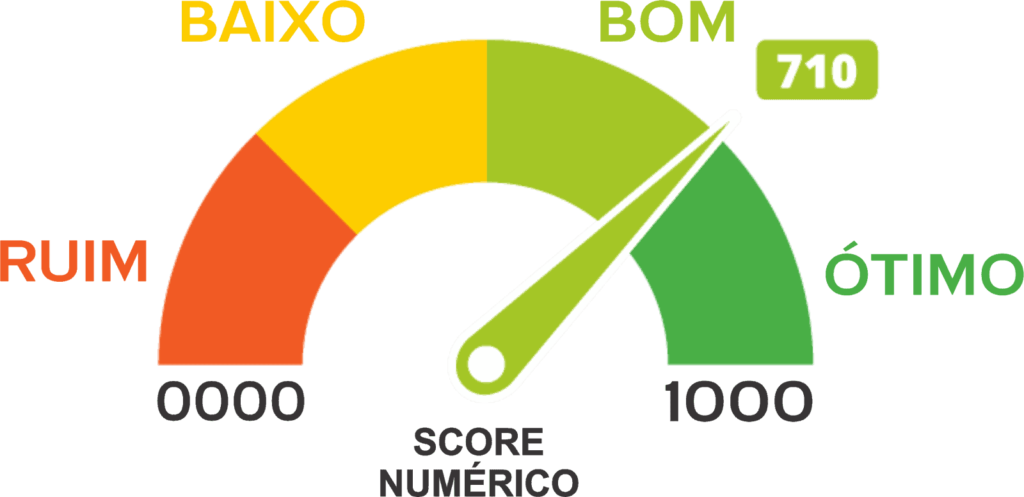

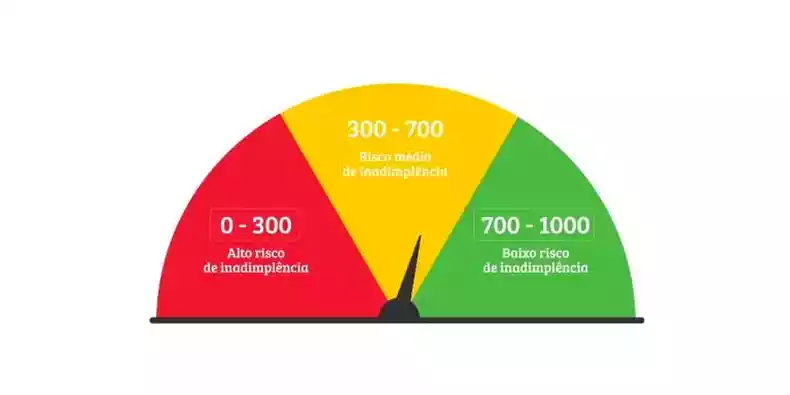

Sendo a pontuação estabelecida dentro da seguinte faixa e com os seguintes riscos as instituições financeiras:

- 0 a 300 pontos – Alto risco de inadimplência

- 301 a 500 pontos – Risco médio-alto

- 501 a 700 pontos – Risco médio

- 701 a 900 pontos – Bom score, baixo risco

- 901 a 1000 pontos – Excelente score, risco muito baixo

Melhore seu Score de Crédito

Para melhorar seu Score de Crédito e, assim, conseguir benefícios de compras, algumas medidas devem ser tomadas, entre elas:

- Pagar contas em dia

O pagamento pontual de faturas em geral, como boletos e empréstimos, é essencial para garantir um bom score.

- Renegocie dívidas

Se possuir pendências financeiras, busque renegociar com os credores e, a partir daí, mantenha os pagamentos em dia.

- Evita consultas no CPF

Consultar e solicitar crédito repetidamente em um espaço de tempo curto tende a prejudicar, de maneira considerável, sua pontuação.

- Mantenha um bom relacionamento com bancos

Utilize os serviços de banco de maneira responsável e tenha contas bancárias ativas, isso vai influenciar em um score maior.

- Atualize seus dados

Busque manter os seus dados cadastrais atualizados para que sua pontuação reflita, de maneira correta, sua situação financeira.

Por fim, o score de crédito é um reflexo, de fato, da sua saúde financeira e, assim, influencia diretamente em todas as suas oportunidades de crédito. Busque, portanto, manter um bom score para que tenha acesso a bons benefícios.

Leia também: Value Investing: O que é a estratégia e como utilizá-la?